保有銘柄も落ち着き、トータルリターンもプラス圏に回復して続伸中ですが、今後のリターンを高めるために理想の保有割合を設定して過去データでシミュレーションしてみました。

過去データだから参考程度に!

前回の定期評価は以下をご覧下さい。

早速、現状の保有割合と目指す理想の保有割合を過去データで比較していきます。

米国株の保有銘柄

米国株の保有銘柄は以下です。

ディアジオ(DEO)

ロッキード・マーチン(LMT)

iシェアーズ米国国債20年超ETF(TLT)

アップル(AAPL)

ブルックフィールド・アセット・マネジメント(BAM)

バークシャー・ハサウェイ(BRK.B)

エイリス・キャピタル(ARCC)

ハーキュリーズ・キャピタル(HTGC)

やっぱり8銘柄は多く感じますが、ひとまず全体のバランスも良いので当面はこの保有銘柄でいく予定です。

個別投資銘柄:DEO、AAPL、LMT

資産運用委託先:BRK.B、BAM

安定的$メーカー:ARCC、HTGC

全体のバランス調整:TLT

カチッとハマった感じですね。

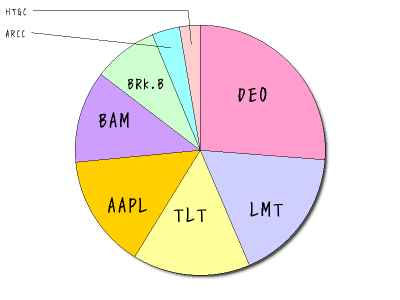

現在の保有割合

6月5日マーケット終了時点の保有割合は以下です。

先月の定期評価からまだ10日でパッと見は違いが分からないので、保有割合の数字を出しておきます。

DEO (25.99%)

LMT (18.09%)

AAPL (14.61%)

TLT (13.75%)

BAM (12.78%)

BRK.B( 8.84%)

ARCC ( 3.41%)

HTGC ( 2.53%)

単純に大好きな銘柄なのでたくさん保有したいDEOが全体の4分の1を占めて筆頭になっています。

パフォーマンス期待大の銘柄LMTとAAPLがそれに続いて、メインの個別株で全体の約60%を占めています。

気分的にはこの感じが好きですが、リターンを高めるためには保有割合を調整する必要があると考えています。

ちなみに、先月の定期評価からはAAPLとTLTが入れ替わっています。

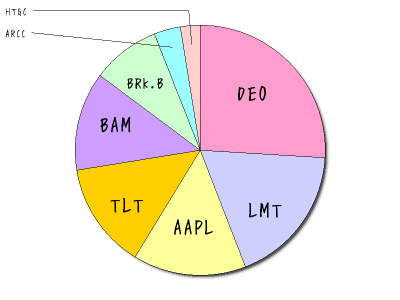

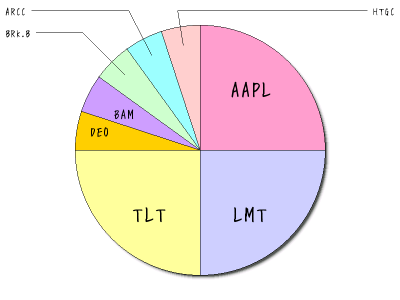

理想の保有割合と過去データ

リターンを高めるために理想の保有割合を用意して、過去データでの比較をしてみました。

まず、目指す理想の保有割合です。

AAPL (25%)

LMT (25%)

TLT (25%)

DEO ( 5%)

BAM ( 5%)

BRK.B( 5%)

ARCC ( 5%)

HTGC ( 5%)

パフォーマンス期待大の銘柄AAPLとLMTで全体の50%、バランス調整役のTLTまでで全体の75%を占める形になっています。

極端だけどイイ感じだね!

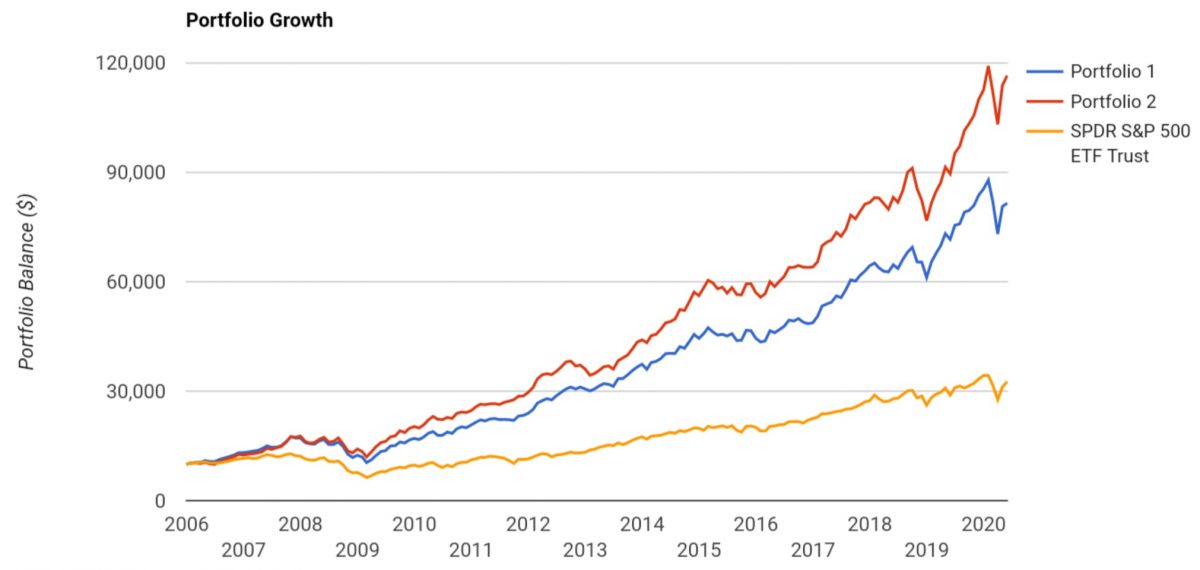

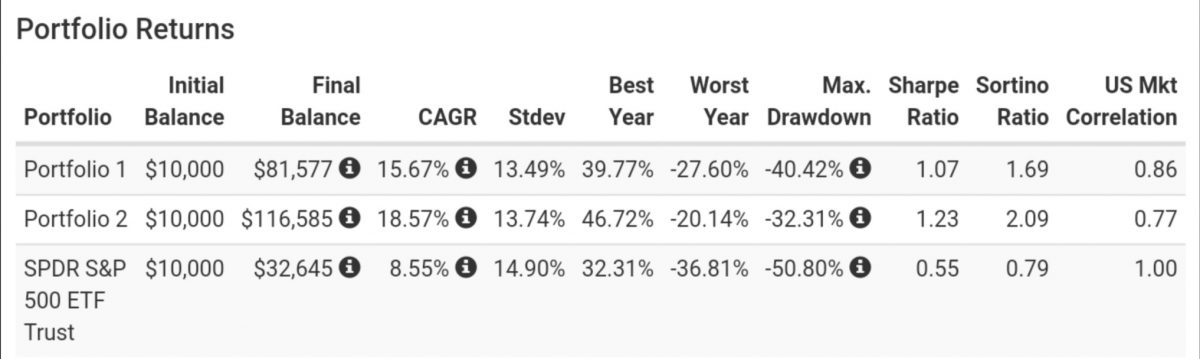

現在の保有割合、理想の保有割合、S&P500ETFのSPYで比較したデータが以下です。

Portfolio1:現在の保有割合

Portfolio2:理想の保有割合

パッと見ただけでもリターンが大きく改善出来そうですね。

数値で見てみるとリターンの違いが具体的に見えます。

リターンが大きく高まりながら、最大ドローダウンも抑えられます。

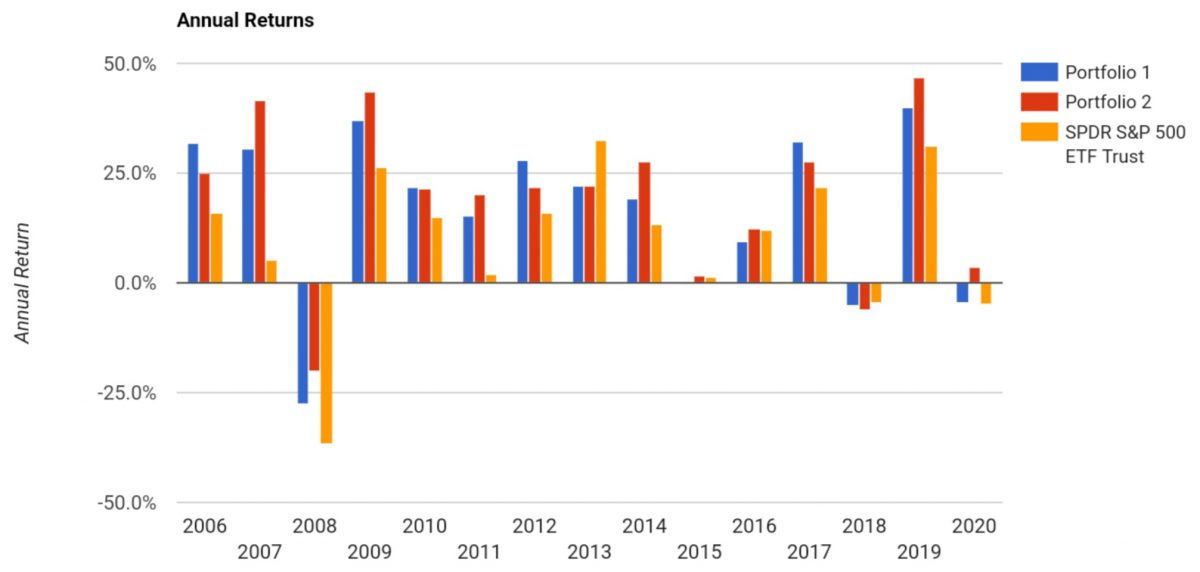

年間リターンを見るとその違いがより分かり易いです。

2008年のリーマンショック時のマイナスが最も小さいのと反対に、最もプラスが大きい年が多いですね。

何より今年のような状況下でプラスになっているのは思った以上の結果でした。

過去データなのであくまで結果論ですが。

保有割合を変えるだけで大きくリターンが変わってくるので、勝手なイメージではなく全体の具体的な数値をもって判断したいですね。

今後の投資方針

当面は理想の保有割合へ近付けていくために、AAPLとLMTをタイミングを見ながら買い増していくことが最優先です。

ただ、タイミングを見ていると機会損失が生まれるので、それ避けるためにもその時の状況を見ながら他の銘柄を買い増ししていきます。

全体を見て個々を見る!だね。

色々な銘柄を探して調べたり、マーケット情報をインプットするのも大切ですが、保有している銘柄でリターンを高める工夫をすることはもっと大切だと思います。

長期視点で投資している企業の業績と展望の確認はもちろん、保有銘柄全体としてもパフォーマンスの最大化もしっかりやっていきたいですね。

コメント